PTAMEG:宏观驱动,窄幅震荡

- 财经

- 2024-11-21 17:48:11

- 140

来源:紫金天风期货研究所

【20241119】聚酯周报:PTA&MEG:宏观驱动,窄幅震荡

PTA观点小结

核心观点 :中性 PTA供需偏弱,估值不高,成本驱动,短期低位振幅震荡,关注宏观变化。

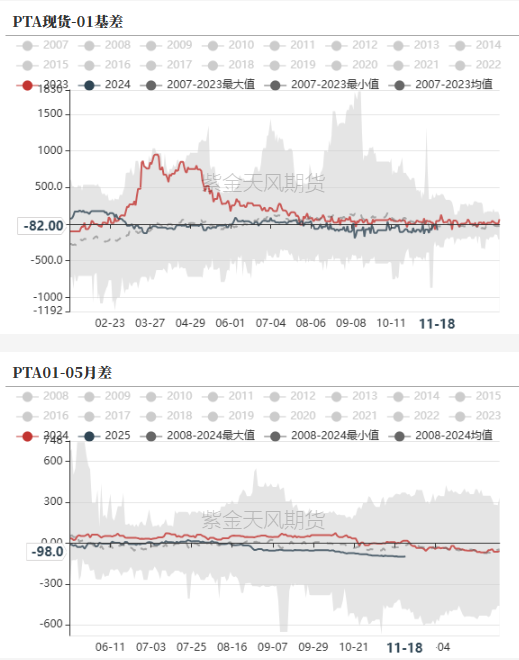

月差:中性 1-5月差基本走至无风险,短期反套空间不大。

现货: 谨慎偏空 PTA现货市场商谈氛围一般,主港现货基差偏稳。11月主港报01-65~68,递盘在01-72~75,价格商谈区间在4770~4800附近。

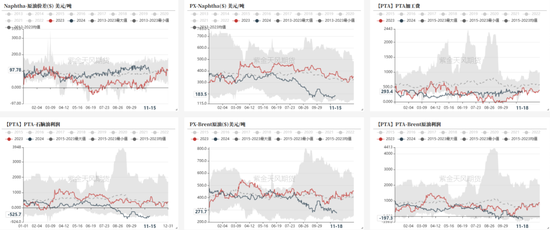

成本:中性 PX变化不大,石脑油裂解走弱,PXN180-185美金低位,估值不高,浮动价偏弱缺乏驱动。

装置变动:中性 PTA装置变化不大,仪征一条线检修延长,YS新材料计划降负3-4天。

下游需求:谨慎偏多 织造负荷高位,预计季节性转弱,聚酯负荷维持92.7%偏高,11-12月聚酯负荷评估92%、88%。

供需平衡:谨慎偏空 近端聚酯高负荷,累库压力不大,但预期进入累库通道,驱动不足。

加工利润:谨慎偏多 PX压缩至180美元附近低位,PTA加工费300附近,盘面加工费高位,PTA-布油价差低位,整体估值不高。

PX观点小结

核心观点:中性 PX供需面变化不大,需求逐步进入淡季,PTA有累库压力,缺乏驱动,PXN估值不高,短期低位跟随原油震荡。

月差: 谨慎偏空 预期不佳,近端有交割压力,月差反套。

现货 :谨慎偏空 PX商谈改善,实货1月在814,2月在823均有买盘报价,浮动价同样上涨,Q1在-11.5/-10.5商谈,Q2在-11有买盘。浮动价偏弱。

装置变动: 中性 国内装置有提负,福化重启提负中,浙石化提负至8-9成。

进口: 中性 海外装置变动,台湾FCFC11月重启。进口有回升预期。

下游需求: 中性 PTA产量不低,聚酯需求高位,预期季节性走弱。

供需平衡: 中性 国内供需维持紧平衡。现货浮动价弱。

加工利润: 谨慎偏多 PXN压缩至180-185美元低位,估值不高。

乙二醇观点小结

核心观点: 中性 乙二醇现实端不差,预期累库。近期国内检修重启,供应回升,到港中性略高,震荡看待。

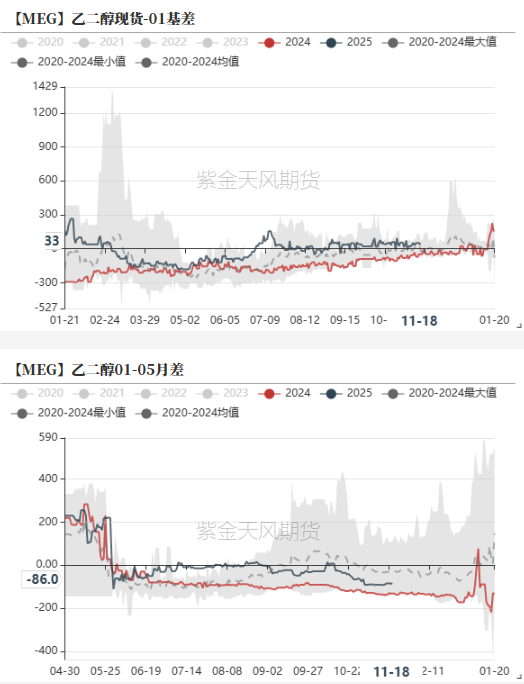

月差: 谨慎偏空 03合约面临注销压力,月差反套看待。

现货:中性 MEG市场商谈一般。目前现货基差在01合约升水41-44元/吨附近,商谈4606-4609元/吨。

装置变动:谨慎偏空 EG负荷回升至7成,远东联、新疆天业60万吨、华谊、阳煤寿阳、中化学重启。

进口:中性 海外装置,马油重启,新加坡壳牌有检修。

下游需求:谨慎偏多 织造负荷高位,预期一般聚酯负荷回升至92.7%,11-12月评估负荷92-88%。

供需平衡:中性 供应重启种,需求高位,供需双高11月平衡偏紧,12月起有累库压力。现实尚可,预期转弱。

加工利润 :谨慎偏空 石脑油走弱,油制效益有改善,煤制效益不差。

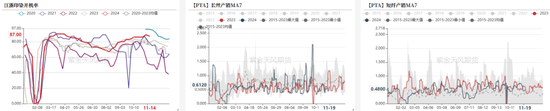

需求高位略有走淡

织造局部走淡

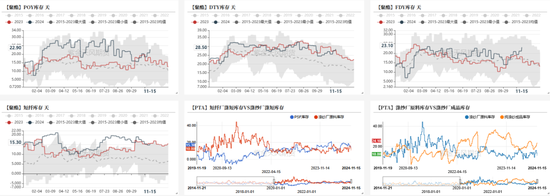

织造负荷高位,局部略有走淡,天气转冷,关注下游是否有改善。截至14日加弹开机率93%(持稳),织机开机率78%(-3%),印染开机率87%(+3%)。下游备货偏低,本周聚酯有促销。

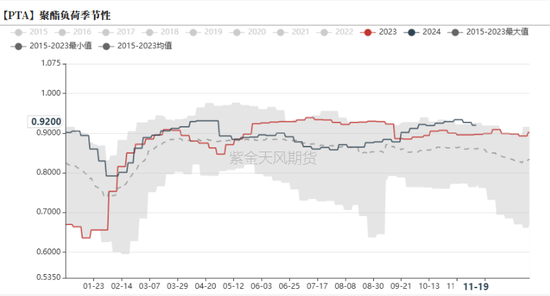

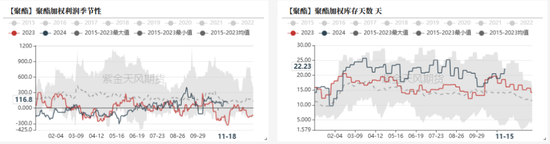

聚酯负荷略降,促销有放量

聚酯负荷高位略降,上周产销一般聚酯库存回升,本周促销产销放量。聚酯现金流持稳。截止11.15日,聚酯负荷至92.7%附近,聚酯维持正现金流,聚酯平均库存22.2天附近。

聚酯库存有回升

下游备货谨慎,聚酯库存略回升。截至11.15日POY、DTY、FDY和短纤库存在22.9、28.5、23.1和15.3天。

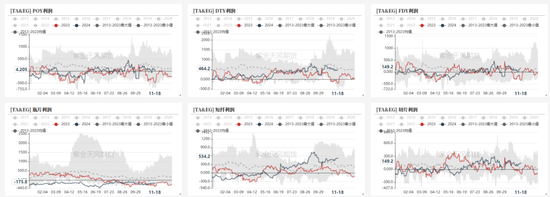

聚酯长丝利润略压缩

聚酯长丝现金流持稳略走弱,短纤现金流高位,瓶片利润表现一般。

聚酯开工评估

聚酯库存有回升,聚酯负荷高位略降92.7%,短期负荷预计维持,11-12月预估负荷92%、88%。

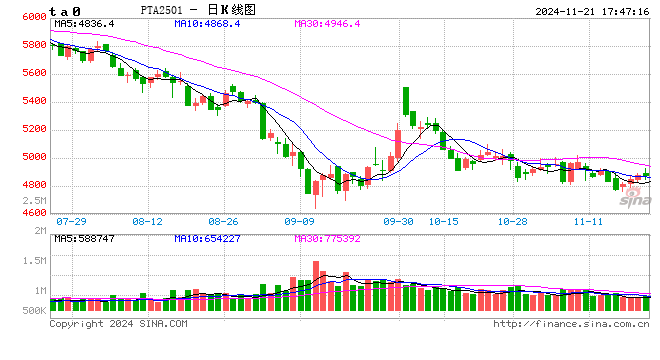

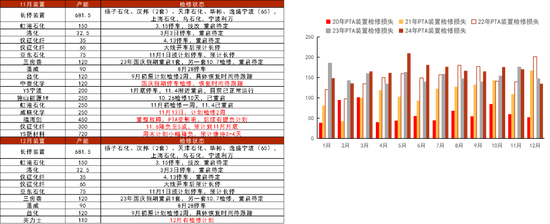

PTA有检修,产量高位

PTA检修略有增加

PTA装置动态,仪征11.6日5成预计检修至11月下,威联13日停车预计2周,新材料周末计划小幅降负3-4天。

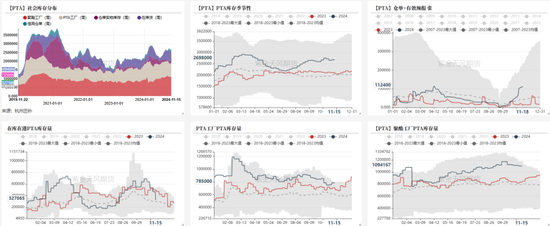

PTA仓单库存增加

据忠朴数据,截止11月15日,PTA社会库存(除信用仓单外)持稳略累1.5万吨至256.8万吨,实物仓单量继续有增加,在港在库货有下降。

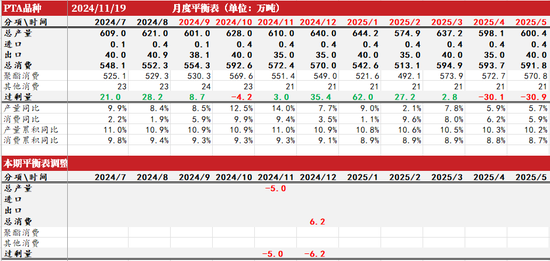

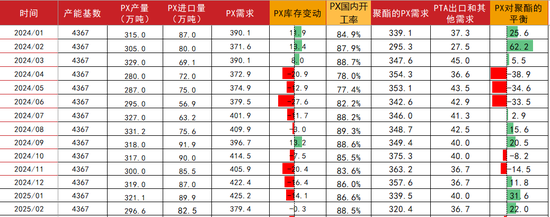

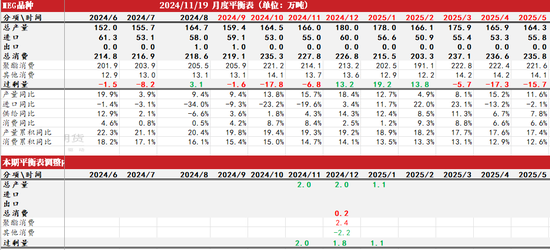

PTA平衡表

PTA供需松平衡,基本面缺乏向上驱动,产业链利润不高,短期预计跟随成本波动。

供应端,PTA检修量维持,虹港重启,仪征11.6日5成预计检修至11月下,威联13日停车预计2周,新材料周末计划小幅降负3-4天。

需求端,聚酯负荷92.7%高位,11-12月负荷评估92%、87%。织造开机持稳略降,加弹、织机和印染开机维持93%、78%和87%。织造负荷高位,原料备货低位,新订单有走淡,冬季成品库存略有压力。

PTA平衡表,供需松平衡,预期累库通道,缺乏驱动,估值不高,跟随原油波动。

PTA部分席位净持仓VSPTA价格

外资控股的期货公司席位净空头持仓变化不大。

PX缺乏驱动

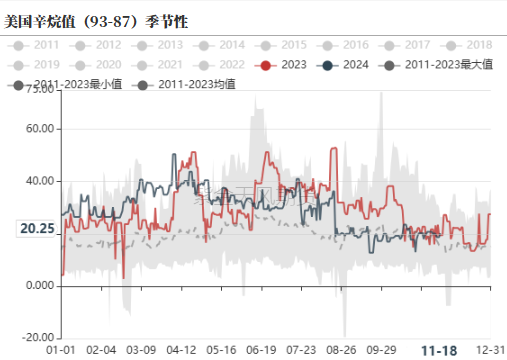

汽油库存不高,预期一般

美国汽油库存库存下降,汽油裂解和辛烷值企稳。市场预期淡季一般。

调油经济性有改善

北美调油经济性和短流程均有改善。

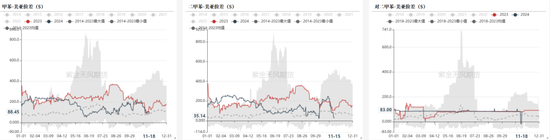

芳烃美亚套利窗口关闭

美亚套利价差套利价差继续收窄,甲苯美亚价差88元,二甲苯美亚价差35美元。芳烃纸面套利价差关闭。

亚洲负荷持稳

PX装置负荷回升,亚洲负荷76.3%,国内负荷81.9%。福化重启提负中,浙石化提负至8-9成。海外装置,台湾FCFC重启。

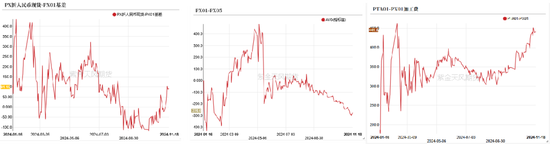

PX内外价差持稳、月差偏弱,TA盘面加工费高位

PX外盘-内盘价差回升,交割压力预期PX1-5月差偏弱。TA01盘面加工费440元高位。

PX平衡表

PX检修结束供应回升,浮动价偏弱。PXN估值低位,利润压缩空间不大,短期震荡,绝对价格关注油价波动。

PX装置动态,PX装置动态,负荷回升,福化重启提负中,浙石化提负至8-9成。海外装置,台湾FCFC重启。

平衡整体偏紧,浮动价偏弱,驱动不足,PXN估值不高,短期预计震荡操作。

PTA-brent价差低位略走弱

产业链利润低位,石脑油裂解走弱明显,PXN维持180美元腐恶,PTA加工费300元不低。

PTA-布油产业链估值处于历史同期低位,PXN大幅压缩空间预计不高,但供需面缺乏向上驱动,PTA现货加工费不低,缺乏向上驱动,产业链预计跟随原油走势。

EG窄幅震荡

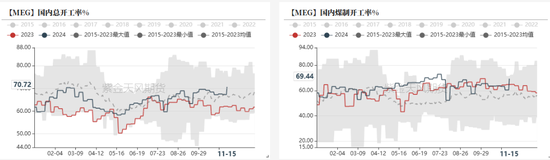

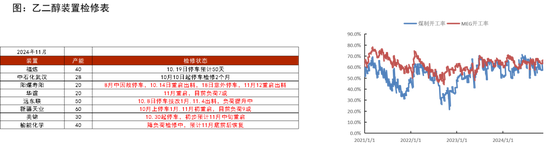

乙二醇负荷回升

MEG整体负荷回升,截止11月15日乙二醇周均总负荷70.72%,煤制负荷69.44%。前期检修结束,装置重启中。

EG煤化工按计划重启中

乙二醇国内供应提负至7成偏上,远东联重启,新疆天业三期、阳煤寿阳、华谊重启出料,美锦预计11月中重启,榆能预计11月中重启。

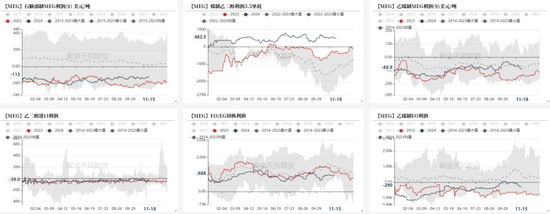

主流工艺效益有改善

乙二醇油制效益有改善,煤制效益尚可。

海外装置变化不大

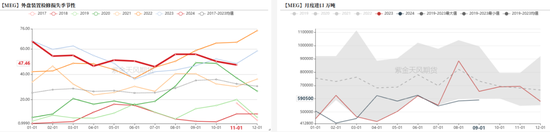

海外装置变化不大,马油升温重启,新加坡shell停车检修中。海外检修量不高,11月到港量有回升,11-12月进口评估55、60万吨。

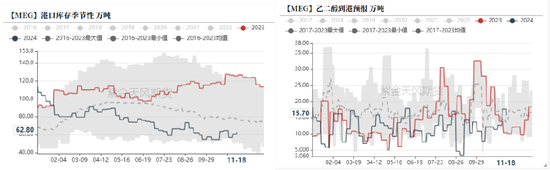

港口库存略回升

从到港量来看,11月4日-11月10日预计到港17.7万吨,实际到港11.9万吨,卸货有延迟。

截止11月18日,华东主港地区MEG港口库存约62.8万吨,环比累库2.3万吨。

11.18-11.24,预计到货总量在15.7万吨附近,主港到港不低,短期库存持稳或小幅累库。

节前聚酯工厂乙二醇原料备货天数11.1天(环比+0.1天)。下游备货不高。

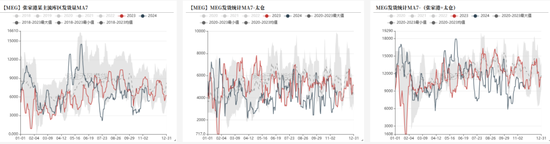

乙二醇平衡表

乙二醇现实尚可,预期有走弱,前期检修装置重启,乙二醇供需双高,到港预期回升,短期震荡看待。

供应端,乙二醇国内供应提负至7成偏上,远东联重启,新疆天业三期、阳煤寿阳、华谊重启出料,美锦预计11月中重启,榆能预计11月中重启。海外装置,马油升温重启,新加坡shell停车检修中。

需求端,织造负荷高位,订单边际走弱。聚酯负荷持稳92.7%,11-12月负荷预估92%和88%。

平衡来看,乙二醇现实端低库存,预期供应重启有累库压力,乙二醇短期驱动一般,震荡看待。

价差结构

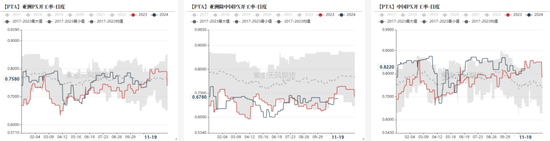

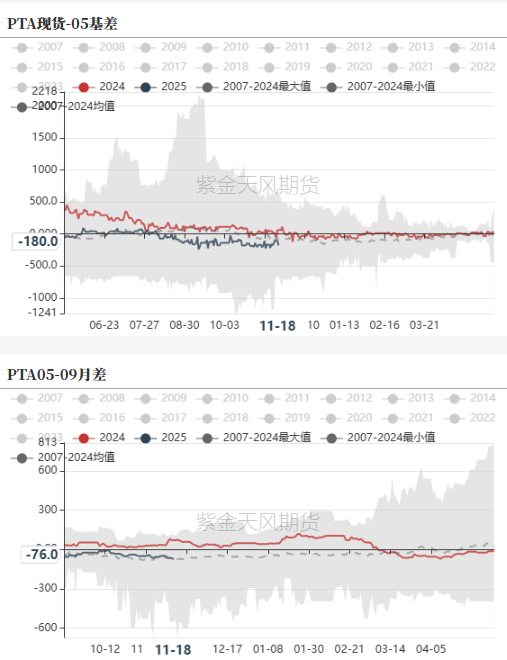

PTA基差、月差偏弱

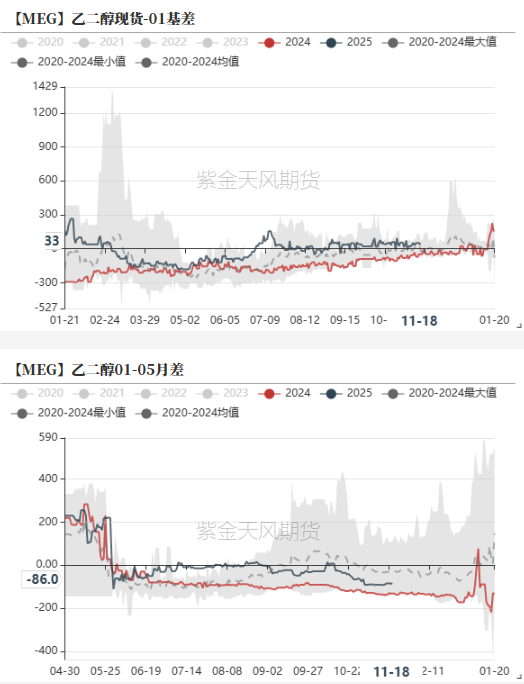

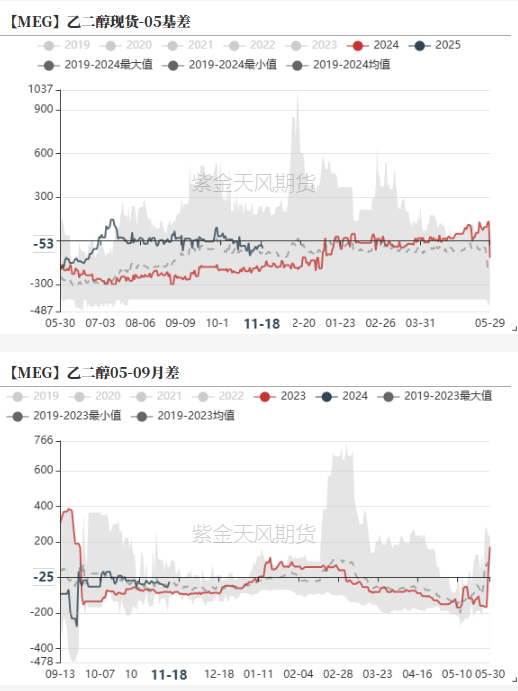

乙二醇基差持稳、月差偏弱

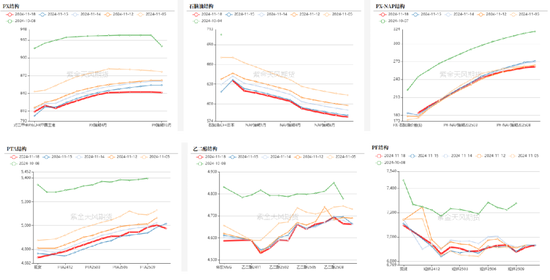

远月结构

作者:刘思琪

从业资格证号:F3047966

交易咨询证号:Z0015522

联系方式:liusiqi@zjtfqh.com

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。

点击上方“紫金天风期货研究所”欢迎订阅

发表评论