原油:大选前的扰动

- 娱乐

- 2024-10-31 18:12:10

- 314

来源:紫金天风期货研究所

【20241030】原油:大选前的扰动

观点小结

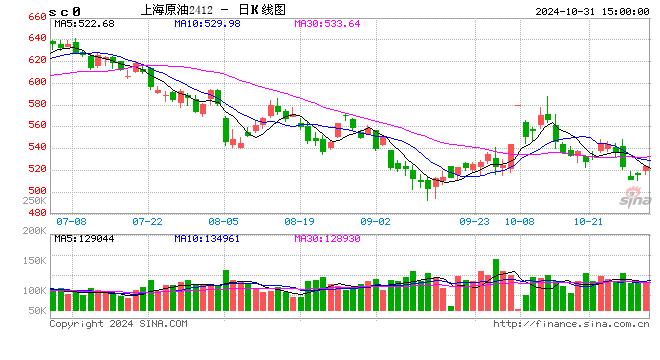

核心观点:中性 本周原油继续下挫,主要受上周末以色列象征性反击伊朗落地影响。整体而言当前Brent仍处于2年来的底部区间,进一步向下突破需要边际事件的进一步推动,或将仍有一段时间的磨底行情。当前仍处于大选前的高波动阶段,横向参考相关资产,有部分特朗普交易的特征,当前的地缘扰动背后仍有美国大选的边际影响在,等待大选落地之后,可以考虑使用期权策略对波动率走弱和价格走低进行表达。

地缘方面回吐溢价以后,地缘波动趋缓,当前受美国大选的影响,候选人交易的特征也愈发明显,如加密货币走强,金油比持续走高等,静态数据显示特朗普胜选的概率较大,整体对油价以偏空为主,关注近期可能的事件扰动情况,近期风险事件高发,单边谨慎操作。

等待地缘交易和大选交易后,市场将继续回归宏观和基本面主线,宏观方面非美国家降息步伐加快,美元资产回流明显,近期美元也不断走高,需要进一步关注11月初的非农和通胀数据,防止经济回暖后出现再通胀炒作的可能。基本面方面后期重点关注柴油需求,当前美国农产品收割季内,PADD4区出现了部分柴油短缺,但是整体柴油裂解价差仍处中性区间,年内大西洋两个较大炼厂投产运行的大背景下,成品油矛盾逐步缓解,关注后期柴油端需求的兑现情况。

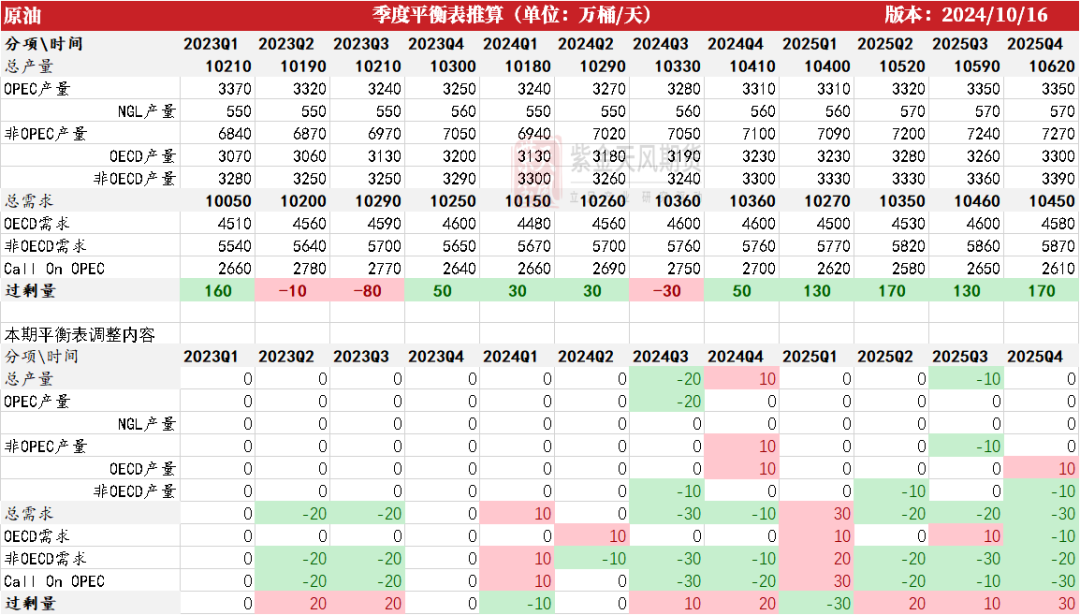

欧佩克产量:中性 10月2日JMMC会议重申前期产量政策不变,9月落地产量除利比亚因不可抗力损失约30万桶/日左右以外,其他产油国仍有超产倾向。

宏观:中性 非美国家降息步伐加快,美元近期走强,经济回暖情绪进一步向好。

SPR:中性 美国计划2025年1-3月每月回购300万桶战略原油储备。

地缘:偏空以色列象征性反击落地,地缘溢价回吐。

下游需求:偏空 成品油利润处于低位,全球炼厂秋季检修量持续居于高位。

页岩油:中性 上周产量为1350万桶/日,钻机数持平依旧为480台,中长期对产量的提振作用有限。

供需平衡表

大选前夕候选人交易频发

特朗普胜选预期增强

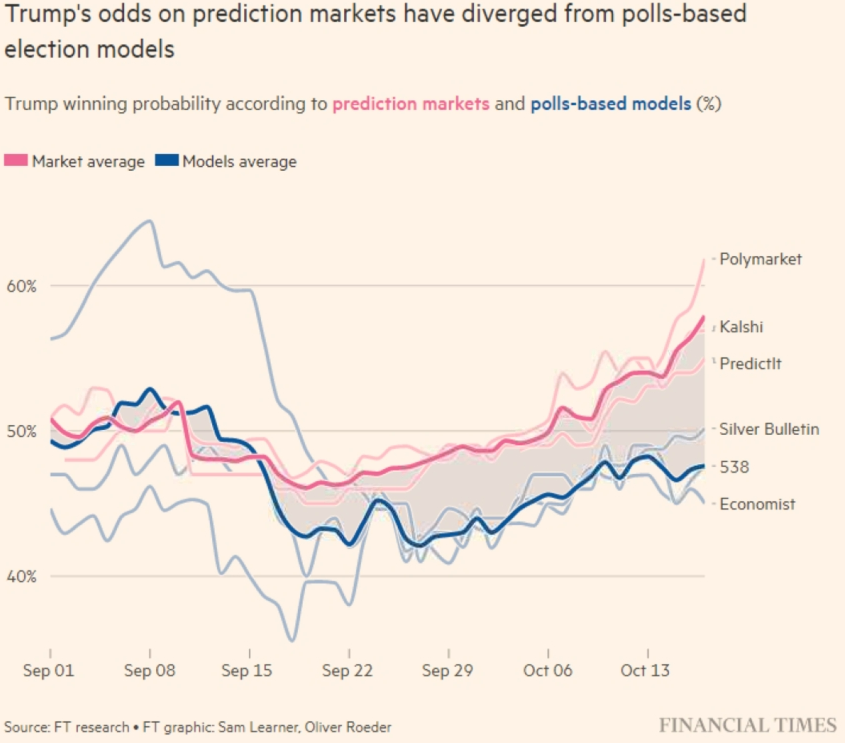

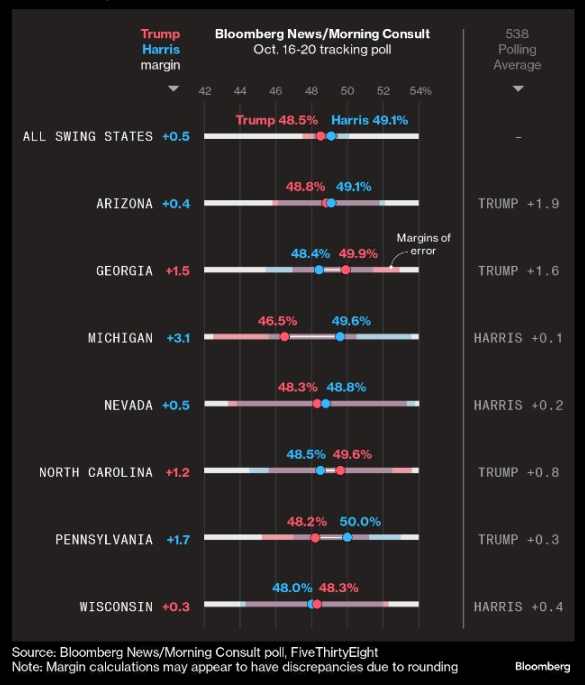

就当前的美国大选的胜率而言,市场主要有两种参考指标,一种是交易美国大选的博彩平台(Market Average),另一种是民调机构的模型(Models average),其中二者各有偏向,民调机构多偏向民主党,博彩平台则是受资金影响较为明显,近期特朗普在博彩平台优势扩大主要受短期押注资金推高的影响。

但综合来看,虽然7个摇摆州的倾向性仍未有明显倾向,但民调数据显示特朗普的劣势较前期有所收窄,反映出特朗普胜选预期在增强。

部分资产呈现特朗普交易特征

横向资产来看,近期其他资产表现方面也呈现出些许的特朗普交易的特征,比如特朗普支持的加密货币方面,近期也出现了较为明显的涨幅。

另外,金油比方面近期也持续走强,从大选的候选人角度来看,特朗普的个人特征明显的不可预期性和为支持制造业所偏好的弱势美元叠加特朗普的能源独立政策,使得近期的金油比走强也有部分特朗普胜选的特征。

关注柴油需求情况

水上库存继续回补岸罐库存

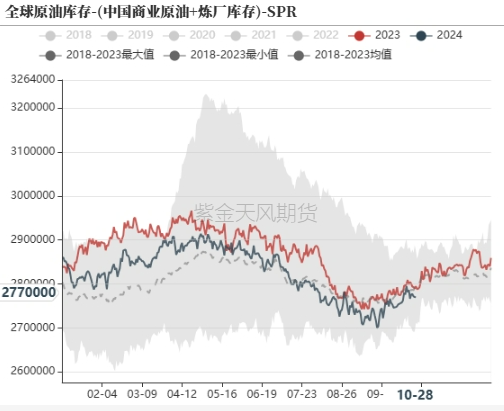

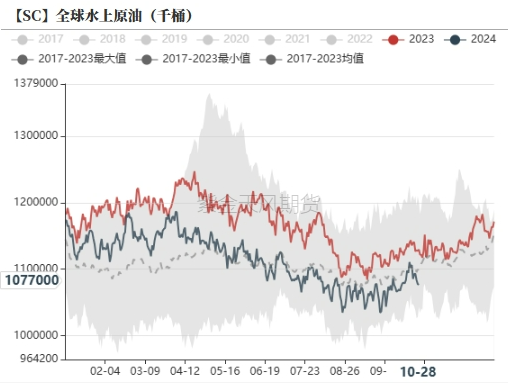

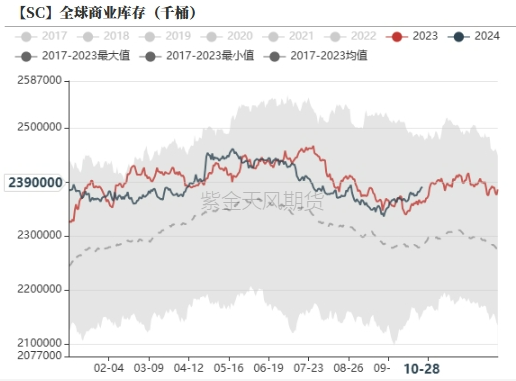

全球库存方面本周较上周去库9926千桶,分项来看,全球商业库存环比上周累库15900千桶,在途库存去库33120千桶。

本周EIA数据显示,美国商业原油库存较上周去库515千桶,库欣原油库存累库681千桶。

美国炼厂秋检复苏进程加快

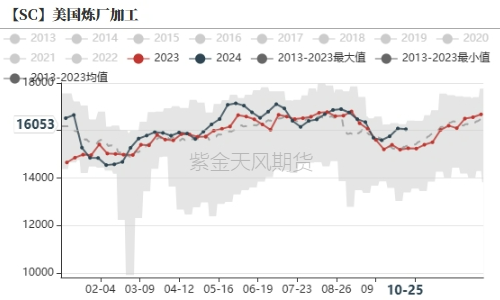

最新EIA数据显示,美国炼厂开工率收至89.1%,整体而言今年开工率较去年同期依然偏高,相较往年秋季检修复苏进程加快。

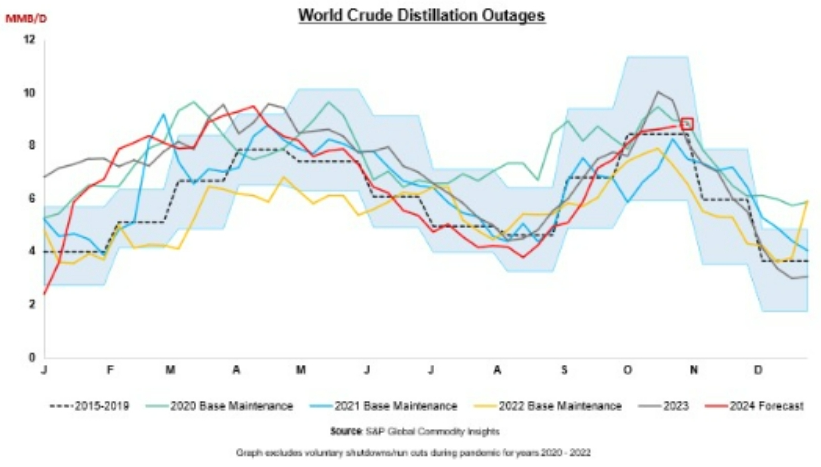

根据咨询机构统计,截至10月25日,全球炼厂停工数量继续增加,总停工达到870万桶/日,根据评估下周检修量将继续增加达到880万桶/日,整体而言检修量仍处年内高位。

关注柴油需求的验证

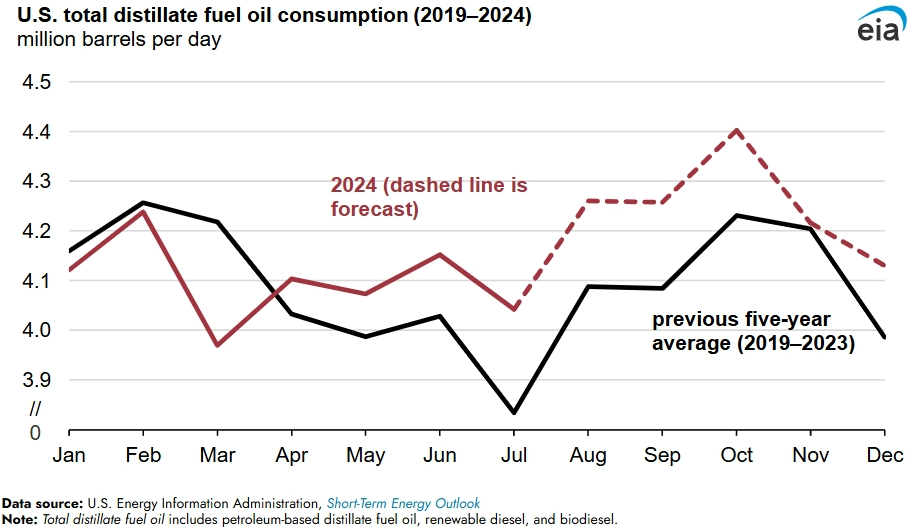

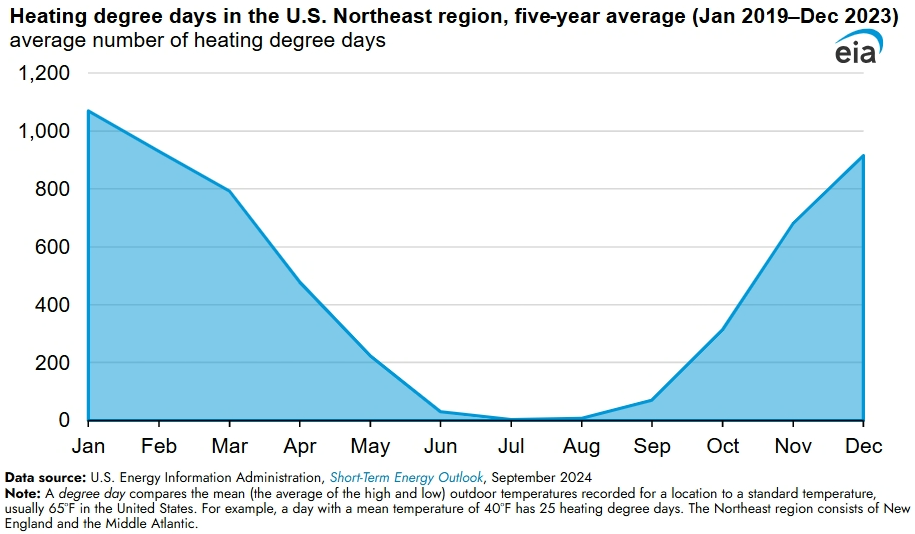

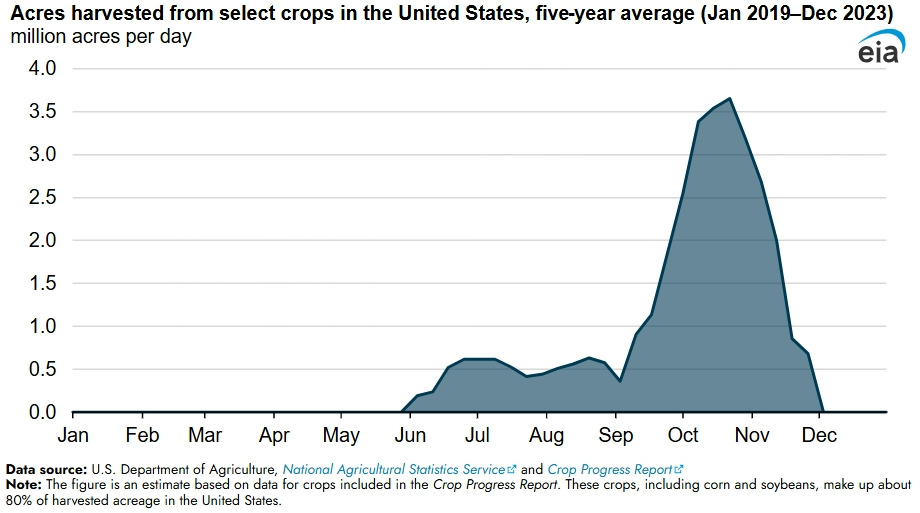

就往期的柴油(馏分油)消费量显示,秋冬季是柴油的需求高峰期,主要用于10月中旬到11月的农业收获和冬季的取暖,整体来看今年需求大致和5年平均水平一致。

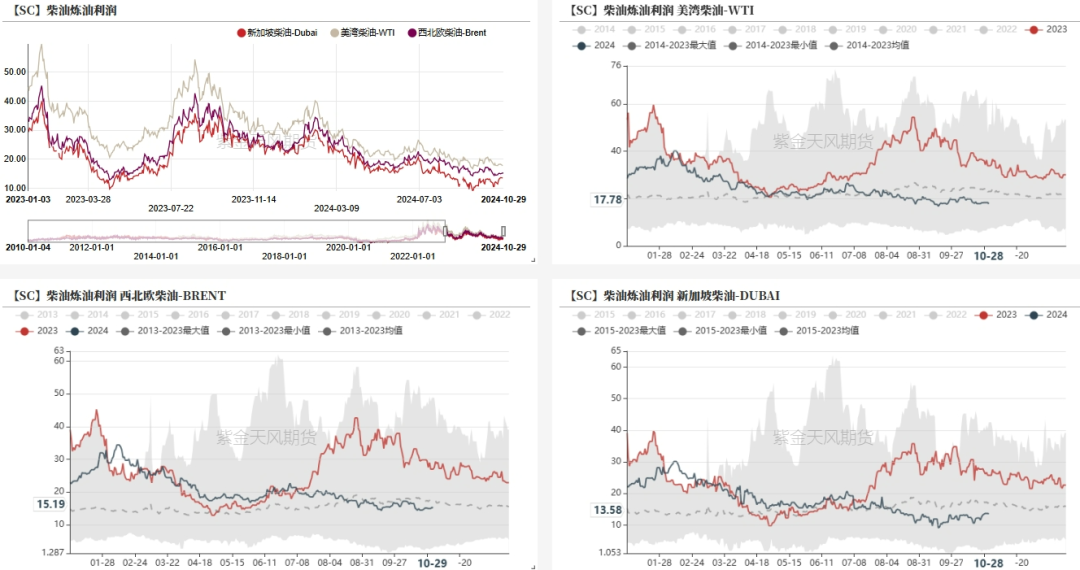

就当前来看,仅PADD4区出现一定程度的供需紧张,但整体柴油裂解价差并未出现明显的上行,矛盾仍以美国区域内矛盾为主,大西洋区域炼厂不断投产的背景下,本年柴油矛盾或较往年有所缓解。

价差&持仓

月差随地缘溢价回吐回归明显

截至10月29日,WTI近次月价差收于0.42美元/桶,1-6价差为1.2美元/桶;Brent近次月差收为0.42美元/桶,1-6价差收于1.2美元/桶;SC近次月价差收于-3.4元/桶。

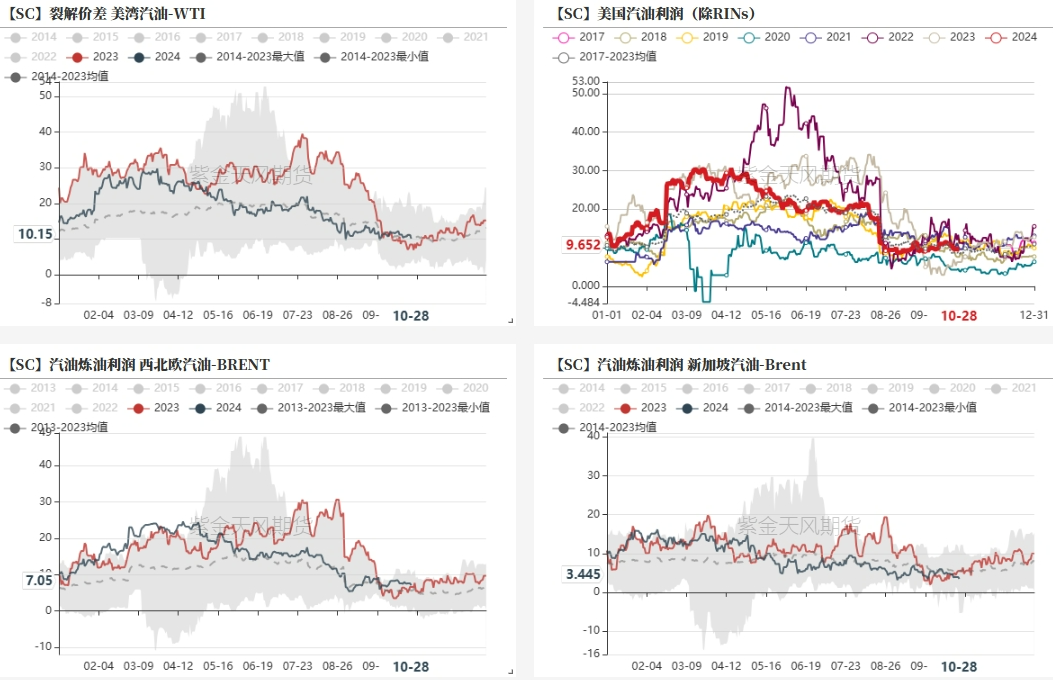

汽油裂差表现持稳

柴油裂差表现疲软

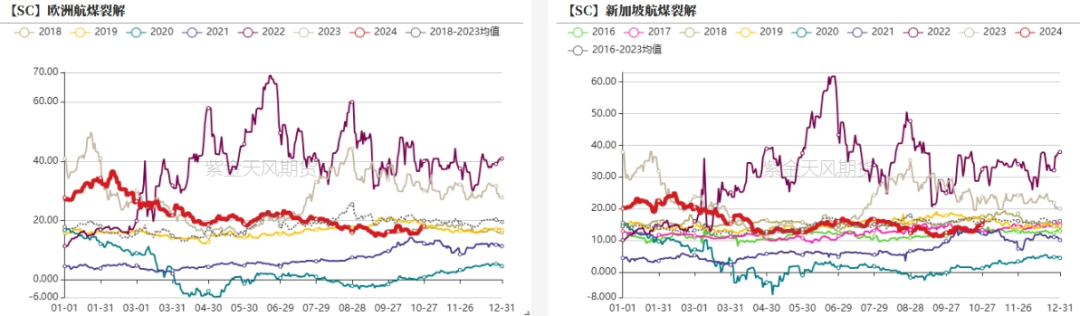

航煤裂差表现疲软

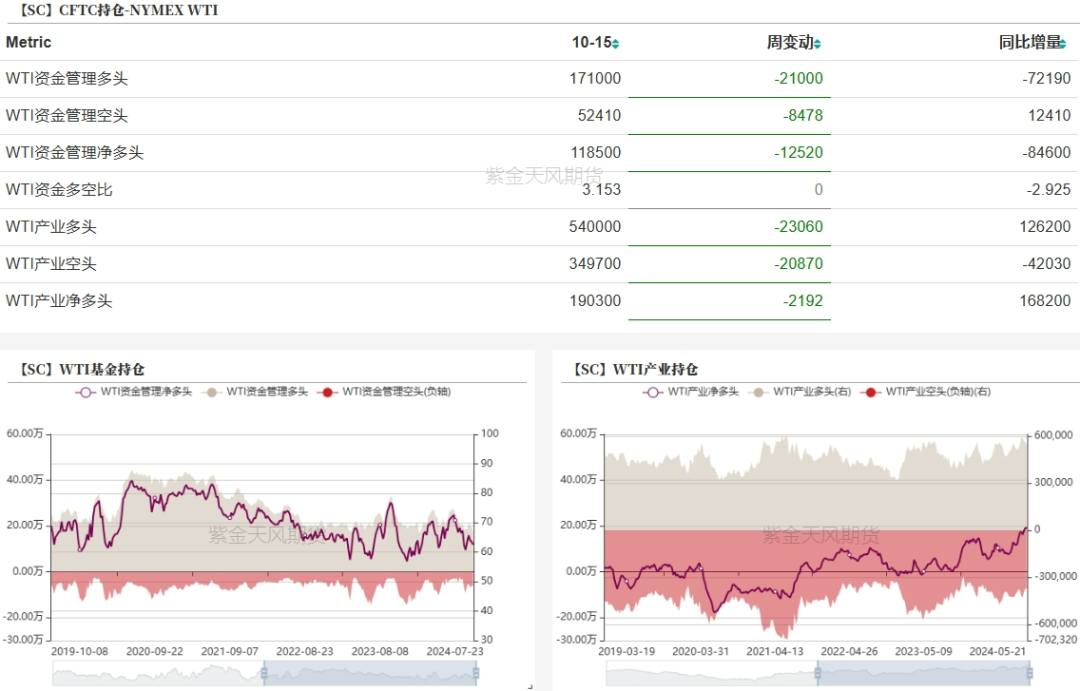

WTI基金净多减少

10月22日当周,WTI资金多头减少21000手,空头减少8478手,净多减少12520手。

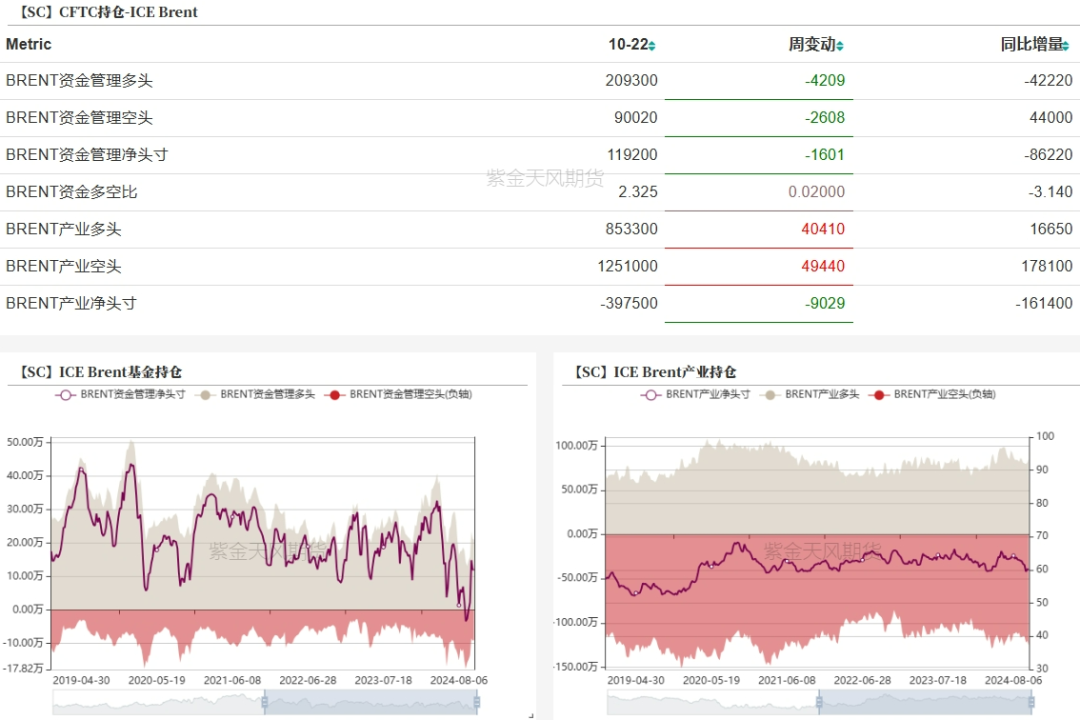

Brent基金净多减少

10月22日当周,Brent资金多头减少4209手,空头增加2608手,净多减少1601手。

发表评论