业绩回暖“200亿俱乐部”扩容,无奈基民“回本就卖”

- 财经

- 2024-10-26 22:00:05

- 460

随着9月底市场开启大反攻行情,公募基金的净值纷纷回血。截至10月25日,公募基金三季报披露完毕。

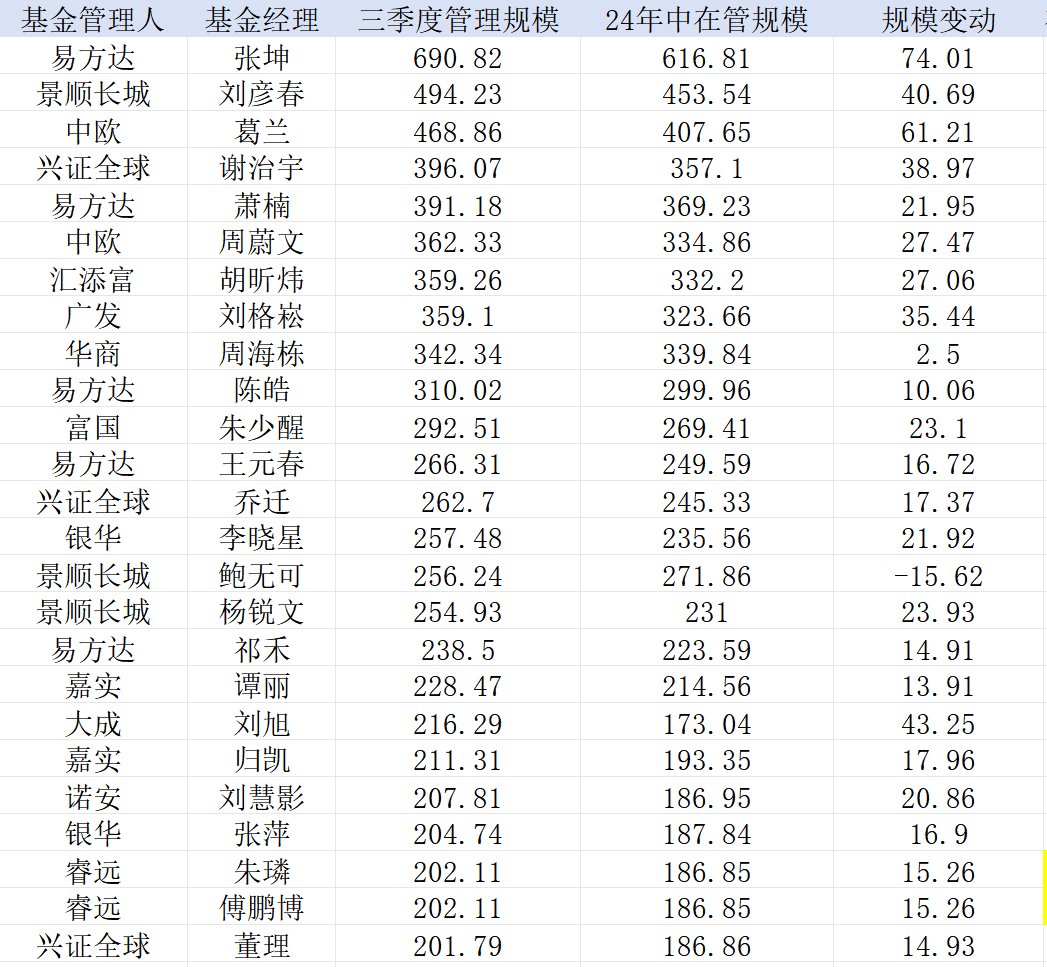

截至三季度末,管理规模在200亿元以上的主动权益基金经理增加至25位,相比二季度末的18位增加了7位。

具体来看,张坤仍以690.82亿元的规模独占鳌头,二季度末他的在管规模为616.81亿元。三季度增加了74.01亿元,主要是基金净值增加所导致的,张坤管理的基金在三季度均出现了净赎回。易方达蓝筹精选、易方达优质精选、易方达优质企业三年、易方达亚洲精选三季度的净赎回份额分别为5.7亿份、0.5亿份、2.09亿份、1.25亿份。

张坤表示,三季度对持仓结构进行了调整,优化了科技和消费等行业的结构。个股方面,仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。以规模最大的易方达蓝筹精选为例,三季度阿里巴巴-W(09988.HK)、百胜中国(09987.HK)新晋成为前十大重仓股。

专注在消费、科技板块的刘彦春,三季度在管规模也增加到494.23亿元,相比二季度增加了40.69亿元。由于9月末的行情上涨,刘彦春代表作景顺长城鼎益混合三季度回报率为8.86%,另一只新兴成长三季度回报率也达到了11.5%。但同样仍面临着投资者“回本就卖”的困境。以景顺长城新兴成长为例,该基金A份额三季度净赎回为4.87亿份。

受医药生物行业基本面的改善,葛兰的代表作中欧医疗健康三季度回报率为18.53%,超过了申万医药生物指数的17.6%,更超过了沪深300指数16.1%的涨幅。葛兰表示,三季度在创新药械及其产业链、OTC、消费医疗等领域进行了重点配置。中欧医疗健康三季度净赎回份额为8.04亿份。

大成基金刘旭三季度管理的规模大增43.25亿元,达到了216.29亿元。代表作大成高新技术产业三季度净申购份额为5.47亿份,A/C份额规模合计146.3亿元。9月19日,该基金宣布将单日单账户的申购额度控制在100万元以内。

25位基金经理中,仅鲍无可的在管规模相比二季度缩水了15.62亿元,但仍位居第15位。这主要是基金净值增长较慢、赎回份额较多的原因。以代表作景顺长城能源基建为例,三季度净赎回份额3.56亿份,净值增长率仅为5.46%。

刘旭、归凯、刘慧影、张萍、傅鹏博、朱璘、董理等7位基金经理的在管规模也升至200亿元以上。

除了传统的消费和医药外,一些主动权益基金经理抓住了科技板块的回弹,基金净值有了较大的涨幅。以刘慧影管理的诺安成长为例,三季度回报率为13.04%,三季度末基金规模达到了177.75亿元。不过,该基金净赎回份额为2.03亿份。刘慧影表示,将继续坚定看好芯片国产化方向,之前强调的中国芯片长期向上的未来行业趋势已经逐渐开始体现在股价中。未来,国内芯片国产化板块或将迎来加速扩产带来的业绩持续高增长。

随着近两年管理规模的缩水,再加上基金的降费趋势,基金经理所管产品的管理费会显著下降。“管理费的降低意味着基金公司可用于奖励基金经理的资金池缩小,让基金经理的薪水受到较多影响。”某公募人士告诉界面新闻记者,目前行业并不鼓励过度关注短期投资业绩,业绩考核周期往往是三年至五年。

发表评论