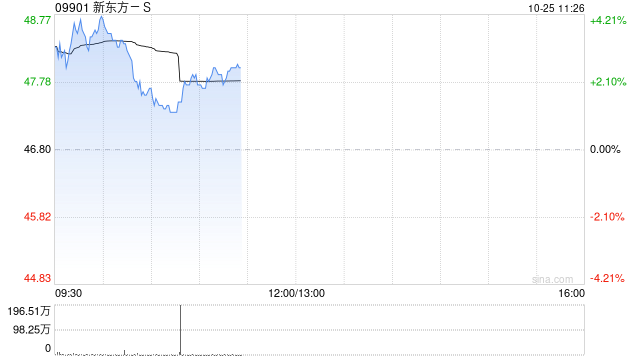

国信证券:维持新东方-S“优于大市”评级 运营效率持续提升

- 体育

- 2024-10-25 11:27:05

- 377

国信证券发布研报称,维持新东方-S(09901)FY2025-2027财年收入预测51.13/64.14/78.93亿美元,Non-GAAP净利润5.28/7.96/10.93亿美元,维持公司“优于大市”评级。该行称,整体而言,教培行业仍处于高景气发展阶段,优质供给短缺的供需格局仍未改变,该行同样观察到公司教育主业利润率如预期处于上行通道中,国外考培咨询和高中业务增速虽小幅度降速,但公司也已针对性推出更高性价比产品以应对外部需求变化。

国信证券主要观点如下:

FY2025Q1教育收入同增34%,符合预期。

FY2025Q1,净营收14.35亿美元,同比+30.5%,若剔除东方甄选影响,实现净营收12.78亿美元,同比+33.5%,符合FY2024Q4季报收入指引(31-34%);Non-GAAP经营利润3.00亿美元,同比+22.6%,Non-GAAP经营利润率20.9%,同比-1.9pct,剔除东方甄选影响经营利润率为24%,同比+2.2pct,系收入扩张带来规模效应体现;Non-GAAP归母净利润2.65亿美元,同比+39.85%,优于彭博一致预期(+36.08%)。

教育新业务增长强劲,海外&高中增速稳健。

FY2025Q1,留学考培/咨询业务分别同比+18.8%/20.7%,延续上季度(+18%)的稳健表现;国内大学生培训业务收入同增约30%,增速环比F24Q4(+16%)提速明显;高中培训收入同比增约21.0%,环比24Q4(+27%)有所降速,预计系部分高端产品需求有所承压所致;教育新业务收入同增49.8%延续强劲增长,期内非学科素养业务培训人次为48.4万/+10.5%,学习机订阅用户人数达32.3万人/+78.5%,素养培训人次增速环比降速(+39.1%)系部分招生提前至24Q4季度以及内部转化为学习机用户所致;电商业务同增约10%,2024年7月子公司东方甄选正式出售“与辉同行”;文旅收入约0.9亿美元,旺季支撑下已盈利。

维持全年20-25%产能扩张预期。

截至报告期末,公司学校及学习中心数量达到1089间/+37%,季度环比净增64间,维持全年20-25%产能扩张指引。FY2025Q2教育收入预计同增25-28%。公司预计FY2025Q2实现收入8.51-8.72亿美元,同比增25-28%。该行分析二季度公司教育新业务与国内大学生有望继续呈现快速增长,出国业务与高中业务增长仍相对平稳。此外,考虑到二季度为文旅业务传统淡季,虽教育业务利润率边际会继续改善,但文旅拖累下整体经营利润率同比预期会有小幅下滑。

风险提示:政策趋严、行业竞争加剧、业务渗透率提升缓慢、股东减持等。

发表评论